Actions

Sextant PME

Pourquoi investir dans ce fonds ?

Le fonds Sextant PME, qui a fêté ses dix ans d’existence au mois de janvier, est entièrement dédié aux petites et moyennes valeurs européennes, un segment de marché qui est au cœur du savoir-faire de la société de gestion.

Comme l’ensemble des fonds maison, Sextant PME est un fonds de stock picking, dont la gestion est basée sur l’analyse fondamentale, avec une attention toute particulière portée à la valorisation des titres. Cette stratégie value repose sur un horizon d’investissement de long terme.

Le fonds détient les labels France Relance et ISR et il est éligible au PEA et au PEA-PME.

Le processus de gestion

L’originalité du fonds réside dans le fait que les actifs sont répartis entre 6 sous-portefeuilles indépendants, gérés par 6 gérants analystes différents. Le poids respectif de ces différentes poches dépend de leurs performances sur le moyen et sur le long terme, ainsi que de l’expérience des gérants qui en ont la charge. En tant que gérant coordinateur du fonds, Raphaël Moreau est chargé de vérifier que les grands équilibres de gestion – en termes de risques, de diversification du portefeuille ou encore d’engagements en matière d’ESG – sont bien respectés. «Ce modèle d’organisation permet de valoriser l’autonomie de chaque gérant, de laisser la place aux convictions individuelles et aux idées contrariantes, de favoriser le partage d’idées et les débats contradictoires, de challenger les plus expérimentés et de responsabiliser les plus jeunes», explique Raphaël Moreau.

La gestion de Sextant PME est purement bottom-up. La sélection des valeurs repose sur leur analyse fondamentale, l’équipe de gestion suivant une approche très disciplinée en la matière. Une attention particulière est portée à la valorisation. «Nous recherchons les entreprises de qualité dont le cours de Bourse est inférieur à la valeur fondamentale», résume Raphaël Moreau. Autre point d’attention : les bilans des sociétés doivent être sains (57 % des entreprises dans lesquelles le fonds est investi sont en situation de trésorerie nette positive). Enfin, les gérants veillent à l’alignement d’intérêts des dirigeants, qui détiennent la plupart du temps une part significative de leur patrimoine dans l’entreprise. L’analyse fondamentale intègre également les critères ESG. Le processus d’investissement ISR a une double dimension. Tout d’abord, la prise en compte des notes extra-financières, à travers une approche best-in-class qui écarte 20 % des entreprises les moins bien notées. La note ESG du portefeuille doit être supérieure à celle de son univers d’investissement et le fonds doit également être mieux positionné sur deux indicateurs d’impact ESG spécifiques : l’intensité carbone et la conduite des affaires. Ensuite, l’engagement actionnarial. «Nous dialoguons avec les entreprises sur les thématiques ESG (mesures favorables à la transition écologique, dispositifs de partage de la valeur avec les salariés, meilleures pratiques de gouvernance, etc.) et nous les incitons à améliorer la transparence sur leur politique et sur leurs indicateurs de performances ESG, précise Raphaël Moreau. Précisons également que nous votons systématiquement aux assemblées générales de toutes les sociétés en portefeuille, ces événements étant eux-mêmes une source importante de thèmes d’engagement».

La société de gestion

Créée en 2003, Amiral Gestion est une société de gestion indépendante détenue par ses dirigeants et salariés. Amiral Gestion s’appuie sur une philosophie de gestion active et de conviction pour offrir les meilleures performances à long terme à une clientèle composée d’investisseurs institutionnels, d’investisseurs professionnels (CGPI, family offices et banquiers privés) et de particuliers. Acteur de référence dans l’univers des PME/ETI, Amiral Gestion bénéficie également d’expertises obligataire et diversifiée, mises en valeur au travers des 12 compartiments de la Sicav Sextant ainsi que plusieurs mandats et fonds dédiés à la clientèle institutionnelle. La société de gestion compte 58 collaborateurs, dont 23 gérants-analystes. Son encours s’élève à 3,7 milliards d’euros. Amiral Gestion est engagée, depuis 2012, dans l’analyse ESG et, depuis 2015, dans la gestion ISR pour le compte de grands institutionnels engagés et moteurs dans le développement de l’investissement responsable.

Les convictions du gérant

Raphaël Moreau est le gérant coordinateur du fonds Sextant PME. Il a rejoint Amiral Gestion en 2008 après avoir forgé son expérience dans l’analyse financière chez UBS et Calyon. Il est diplômé de l’ESSEC.

Le fonds vient de fêter ses 10 ans. Quel est le bilan?

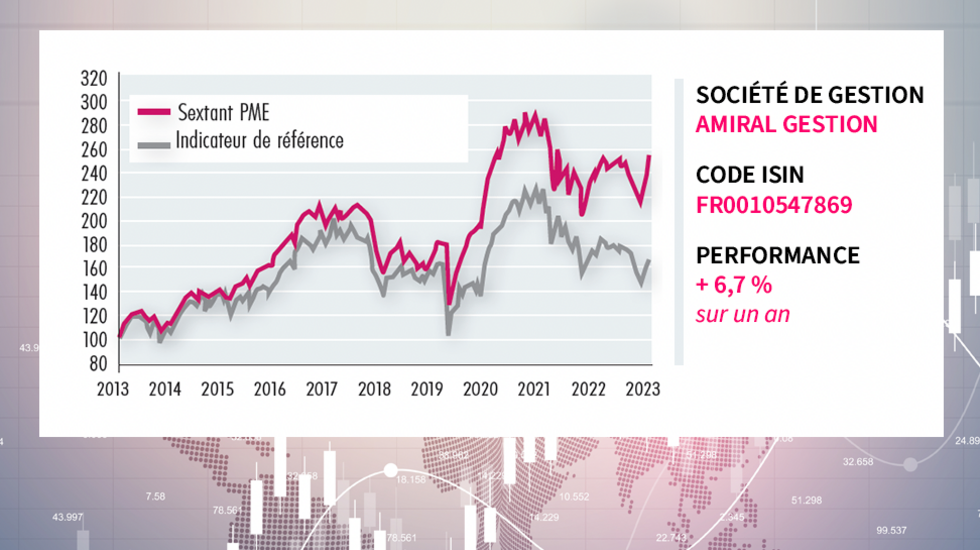

Depuis son lancement, il a enregistré une performance annualisée de 9,8 % (nette de frais), à comparer à une progression de 5,2 % pour l’indice de référence, le MSCI EMU Micro Cap Net Return EUR*. Nous avons connu 2 phases bien marquées au cours de la période : un environnement favorable pour les small & mid caps au cours des 5 premières années, débouchant sur des niveaux très élevés de valorisation, puis 5 années plus difficiles pour la classe d’actifs.

Cette surperformance reflète la capacité de notre stock-picking à générer de l’alpha de manière significative et régulière, à la fois en détectant les inefficiences de marché (qui sont particulièrement marquées sur ce segment de la cote) et en évitant les dossiers fragiles.

Comment le portefeuille est-il actuellement investi?

Le portefeuille est relativement équipondéré entre les valeurs de croissance à prix raisonnable d’une part et les valeurs imparfaites de l’autre. Parmi celles-ci figurent des entreprises cycliques pour lesquelles le momentum est mauvais et qui sont donc délaissées. Citons par exemple Jacquet Metals, qui nous semble néanmoins intéressant compte tenu de son important patrimoine composé d’actifs immobiliers et de stocks d’acier. Même chose pour le Groupe Crit, dans le secteur de l’intérim. Si les investisseurs craignent logiquement les conséquences du ralentissement économique sur l’activité, le groupe a toutefois 2 atouts majeurs : la majorité de ses coûts sont variables et il dispose d’un très important matelas de trésorerie.

Au niveau géographique, la France reste dominante, à hauteur de 45 %. Cependant, le fonds continue de s’européaniser au fur et à mesure que nous recrutons de nouveaux gérants au sein de l’équipe de gestion. Nous cherchons avec les entreprises européennes le même niveau de proximité que nous avons avec les sociétés de l’Hexagone. La Suède représente la deuxième plus grosse exposition du portefeuille, avec un poids de 20 %. Elle compte en effet un grand nombre de sociétés d’excellente qualité, très bien gérées, comme Prevas, une société de technologie informatique spécialisée dans le développement de solutions de systèmes industriels. L’Allemagne arrive en troisième position (14 %), la cote allemande recelant de nombreux leaders européens ou mondiaux du fait de leur excellence industrielle. C’est notamment le cas de SAF-Holland, un équipementier pour les poids lourds.

Quel est votre point de vue global sur la classe d’actifs?

Les valorisations sont actuellement basses. Le price-to-book (qui mesure le rapport entre la capitalisation boursière et la valeur nette comptable) ressort à 1,2 fois pour l’indice MSCI EMU Small Cap alors qu’il était supérieur à 2 fois lors du pic de 2017 et que le ratio moyen à long terme s’établit à 1,5 fois. Le niveau actuel correspond à celui touché en 2012 lors de la crise des dettes souveraines en zone euro et en mars 2020 pendant la crise sanitaire.

Les valorisations sont également basses en relatif avec les grandes valeurs, puisque ce même ratio est aujourd’hui de 1,8 fois pour le MSCI EMU Large Cap. Cette décote nous semble excessive, d’autant que la croissance des bénéfices par action a été plus élevée pour le MSCI EMU Small Cap que pour le MSCI EMU Large Cap au cours des 5 dernières années.

Propriété du fonds

- Code ISIN : FR0010547869

- Forme juridique : Compartiment de SICAV française

- Société de gestion : Amiral Gestion

- Gérant : Raphaël Moreau

- Indicateur de référence : MSCI EMU Micro Cap Net Return

- Date de lancement : 01/01/2014

- Encours sous gestion : 266 M€ au 31/12/2023

Investisseurs

- Profil investisseur : tout type d’investisseur

- Durée de placement recommandée : > 5 ans

Performance

- Objectif de performance : surperformer l’indice de référence sur l’horizon de placement recommandé

- Performance annualisée :

- Sur un an : 6,7 %

- Sur trois ans : 2,1 %

- Sur cinq ans : 9,8 %

- Depuis la création du fonds : 9,8 %

Règlement SFDR

- Article 8

Frais

- Frais de gestion courants : 2,2 % TTC max (part A)

- Frais de souscription : 2 % TTC max

- Commission de surperformance : 15 % de la performance > à l’indice de référence

- Frais de rachat : 1 % TTC max

Risques

- 4 sur une échelle de 1 à 7 (échelle de risque selon DIC Priips – Document d’information clé)

- Risque de perte en capital

- Risque actions

- Risque de taille de capitalisation

- Risque de liquidité

Données de performance de la part A, au 28 février 2023