En 2017, le marché polonais des transactions a été marqué par une poursuite de la croissance : 3 % d’augmentation du nombre d’opérations de fusion-acquisition, avec toutefois une légère baisse en valeur par rapport aux records de l’année 2016.

Par Marek Sawicki, avocat associé, responsable des départements marchés de capitaux et corporate/fusions & acquisitions de CMS Cameron McKenna Nabarro Olswang en Pologne. Il intervient depuis plus de dix ans, auprès d’entités institutionnelles et d’entreprises privées, dans le cadre de leurs opérations de fusion-acquisition, de private equity et de capital-risque, y compris dans le secteur des lifesciences. marek.sawicki@cms-cmno.com

Sur le long terme, les 10,6 milliards d’euros de transactions pour l’année 2017 peuvent être considérés comme le maintien d’une évolution à la hausse observée depuis 2014-2015. L’année 2017 affiche même de meilleures performances si l’on ajuste ces chiffres d’une transaction record intervenue cette année là – l’acquisition d’Allegro Group par Cinven, Permira Advisers LLP et de Mid Europa Partners LLP pour 2,96 milliards d’euros. Avec une offre d’actifs intéressants, la Pologne et l’Europe centrale et orientale sont attrayantes pour les investisseurs, dont la France, avec 42 rachats en 2017 pour une valeur de 804 millions d’euros.

Les fonds de private equity ont ainsi été très actifs en Pologne, marché le plus large d’Europe centrale et orientale. En 2017, ces fonds ont été impliqués dans 64 transactions pour une valeur totale de 5,16 milliards de dollars, soit près de la moitié de celles annoncées en Pologne en termes de valeur. Il faut souligner que 37 opérations constituaient des investissements, contre seulement 17 sorties de portefeuille, ce qui confirme l’attractivité du marché polonais pour les investisseurs du private equity. En 2017, 10 transactions entre fonds pour un total de 2 milliards d’euros ont été observées, la plus significative ayant concerné le rachat de Zabka appartenant à Mid Europa Partners par CVC Capital Partners pour 1 milliard d’euros. Avec du recul, les transactions conclues l’an passé entre fonds ont fait partie des plus grosses opérations de M&A sur le marché polonais, ce qui est relativement nouveau. La participation de fonds internationaux aux récentes transactions importantes confirme que les cibles d’Europe centrale ont un fort potentiel d’attractivité pour autant qu’elles atteignent une certaine taille, i.e. plus de 500 millions d’euros.

Il est à souhaiter que le niveau d’activité des transactions observé en 2017 se poursuivra au cours des mois à venir, même si certaines acquisitions envisagées en 2016 ont été repoussées jusqu’en 2017, date à laquelle les investisseurs attendaient de voir comment la situation économique et politique se développerait en Pologne. Dans les prochains mois, nous anticipons que les fonds de private equity seront principalement actifs sur le segment de marché intermédiaire, à savoir entre 50 et 200 millions d’euros en raison d’une offre de cibles intéressantes, d’une concurrence moindre pour ces actifs et, par conséquent, de valorisations relativement attractives. Le facteur déterminant du marché polonais sera certainement la question de plus en plus importante de la transmission de nombreuses entreprises familiales établies au moment du changement politique en 1989, qui constituent un groupe d’actifs attrayants pour les fonds.

À longue échéance la situation du marché transactionnel polonais dépendra également de la situation politique et de la stabilisation de l’environnement juridique et fiscal. En ce qui concerne l’avenir du private equity en Pologne, rappelons que la part moyenne des investissements des fonds de private equity par rapport au PIB est presque deux fois plus élevée en Europe qu’en Pologne, ce qui est révélateur d’un fort potentiel de croissance.

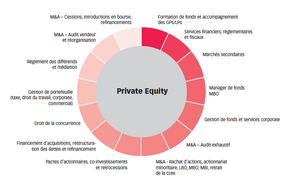

L’activité de private equity au sein de CMS

- Un practice group comprenant plus de 1 000 avocats en corporate/fusions & acquisitions

- Une offre globale en private equity proposant un guichet unique pour :

A propos de CMS

Fondé en 1999, CMS est le 3e réseau de cabinets d’avocats le plus important au monde en nombre d’implantations. Disposant de plus de 74 bureaux répartis dans 42 pays et employant plus de 4 500 avocats, CMS possède un savoir-faire de longue date en matière de conseil au sein de ses juridictions locales et au-delà des frontières. CMS intervient pour de nombreuses entreprises des classements Fortune 500 et FT European 500 ainsi que pour la plupart des sociétés du DAX 30.

CMS a obtenu les prix Mergermarket European Private Equity Legal Adviser of the Year et France M&A Legal Adviser of the Year pour l’année de 2017.