La France va-t-elle perdre sa place de «championne» en matière de taxation des revenus du patrimoine et du capital en 2015 ?

Par Georges Morisson-Couderc, avocat associé et Philippine Parini, PwC Société d’Avocats

La loi de finances pour 2015 du 29 décembre 2014 a supprimé la tranche d’imposition à 5,5 %. Ainsi, les contribuables dont les revenus imposables n’excédaient pas, en 2014, 9 696 euros sont exonérés d’impôt.

La tranche marginale d’imposition au taux de 45 % se déclenche quant à elle pour les revenus excédant 151 956 euros.

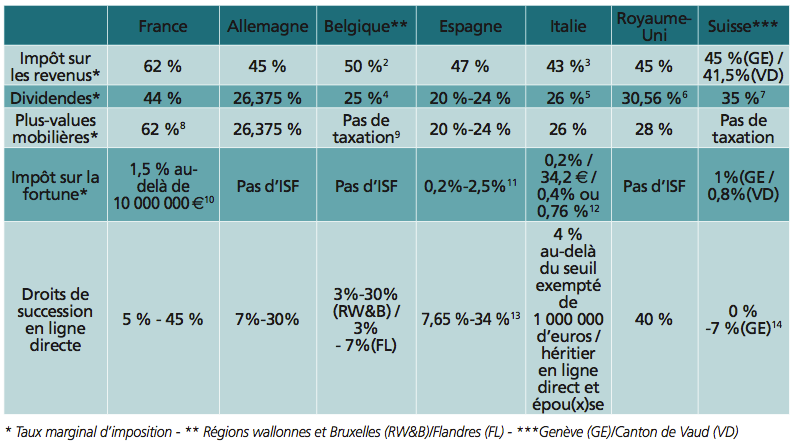

Dès lors, le taux marginal de l’impôt sur le revenu s’élève à 62 % en y incluant les prélèvements sociaux au taux de 15,5 % ainsi que la contribution exceptionnelle sur les hauts revenus au taux marginal de 4 % et en tenant compte des 5,1 % de CSG déductible.

En comparaison de ses voisins européens et suisses, la France a de loin le taux d’impôt sur les revenus le plus élevé, et cela même si l’on extourne la contribution exceptionnelle sur les hauts revenus, le taux marginal d’imposition s’élevant alors à 58,20 %.

Cependant, deux éléments demeurent non négligeables et induisent une réduction des écarts d’imposition existant entre les différents Etats étudiés ici et la France. En effet, la progressivité de l’impôt sur le revenu est plus importante en France que dans la plupart des Etats. Il est dès lors plus rare que les tranches marginales d’imposition soient atteintes, contrairement à la Belgique ou encore à l’Italie (75 000 euros pour la dernière tranche en Italie).

De plus, la France est l’un des rares Etats à imposer à l’impôt sur le revenu par foyer fiscal et non individuellement ses contribuables.

Concernant les dividendes, la France est également en tête des bilans internationaux avec un taux marginal d’imposition s’élevant à 44 %.

On notera que la France semble imposer plus lourdement l’épargne employée pour le financement durable et à risque des entreprises que les produits financiers liquides et sans risques. Ainsi, le taux marginal d’imposition des dividendes sera de 44 %, contre 15,5 % de prélèvements sociaux uniquement et prélevés au fil de l’eau pour les PEA de plus de cinq ans.

Dans la même veine, les plus-values de cession de valeurs mobilières qui sont au même titre que les dividendes taxées au barème progressif de l’impôt sur le revenu se voient imposées à un taux marginal de 62 %, soit une imposition marginale beaucoup plus importante qu’au Royaume-Uni (28 %) ou encore qu’en Italie (26 %) et en Espagne (entre 20 et 24 %).

Elément notable, la Belgique et la Suisse exonèrent dans la plupart des cas les gains de cessions de valeurs mobilières, ce qui tranche considérablement avec notre système fiscal.

Il ne faut néanmoins pas oublier les systèmes d’abattements pour durée de détention français qui entraînent un abaissement significatif du taux marginal d’imposition ; à titre d’exemple, des plus-values de cessions de titres détenus depuis plus de huit ans seront taxées à un taux maximal de 32,8 %, voire 23,8 % en cas d’application de l’abattement renforcé1.

La France est également, avec l’Espagne, l’Italie et la Suisse, l’un des seuls Etats à imposer ses contribuables sur leur fortune. On notera qu’elle plafonne l’impôt de solidarité sur la fortune, permettant d’éviter que la somme de cet impôt et de l’impôt sur le revenu ne soit supérieure à 75 % des revenus de l’année antérieure (un régime similaire a été mis en place en Espagne). L’exonération française des biens professionnels de l’assiette de l’impôt de solidarité sur la fortune est également notable par rapport à ses voisins. (A noter que le droit fiscal espagnol prévoit certains mécanismes d’exemptions en la matière.)

En dehors de la Suisse et de l’Italie, il n’existe pas de clivage aussi important que ceux précédemment évoqués au niveau des droits de mutation à titre gratuit en ligne directe. La progressivité est plus ou moins importante selon les Etats. En Allemagne, par exemple, le taux de 7 % joue pour les montants allant jusqu’à 75 000 euros, alors qu’en France la première tranche à 5 % s’applique aux sommes inférieures à 8 072 euros.

Au vu de cette rapide synthèse, la France semble toujours être l’un des Etats européens à avoir une fiscalité des revenus du capital et du patrimoine parmi les plus importantes en 2015.

1. Cette remarque inclut la CSG déductible mais ne tient pas compte de l’abattement de 500 000 euros pour départ à la retraite PME.

2. Taux marginal d’imposition auquel il faut ajouter entre 0 à 9% de taxes communales portant le taux marginal d’imposition à 54,5%.

3. Taux marginal d’imposition auquel il faut ajouter 2,8% de taxes régionales et municipales déterminées selon l’Etat de résidence ainsi que, sous certaines conditions, une contribution exceptionnelle de solidarité de 3% sur les revenus supérieurs à 300 000 euros.

4. Les dividendes distribués par de petites entreprises peuvent être taxés à un taux de 15% sous certaines conditions

5. Dus sur le montant net.

6. Apres application d’un crédit d’impôt de 10%

7. Impôt équivalent à un prélèvement libératoire. Le taux final d’imposition dépendra du canton du contribuable et de son revenu.

8. Avec application sous conditions d’abattements pour durée de détention

9. Les plus-values mobilières sont normalement exonérées d’impôt sur les revenus sauf cas particuliers où le taux marginal d’imposition s’élèvera à 35,31%

10. Plafonnement à 75% des revenus reçus en N-1

11. Taux pouvant varier en fonction des communautés autonomes

12. Le taux de 0,2% s’applique aux investissements financiers détenus hors d’Italie alors qu’un taux forfaitaire de 34,2€ est appliqué par compte bancaire ouvert en dehors du territoire italien. Par ailleurs, les biens immobiliers détenus hors d’Italie seront taxés à 0,76%, taux abaissé à 0,4% dans le cas de l’immeuble serait la résidence principale du contribuable.

13. Taux pouvant varier en fonction des communautés autonomes

14. Selon le montant des sommes reçues sachant qu’aucun canton ne taxe les biens reçus par l’époux survivant. Par ailleurs, dans la plupart des cantons, il n’existe pas de droit de mutation à titre gratuit dans le cas de transmission par succession en ligne directe.