Le bilan que nous allons dresser dans cet article n’a rien à envier à l’aphorisme bis repetita placent.

Par Georges Morisson-Couderc, avocat associé, PwC Société d’Avocats et Philippine Parini, PwC Société d’Avocats

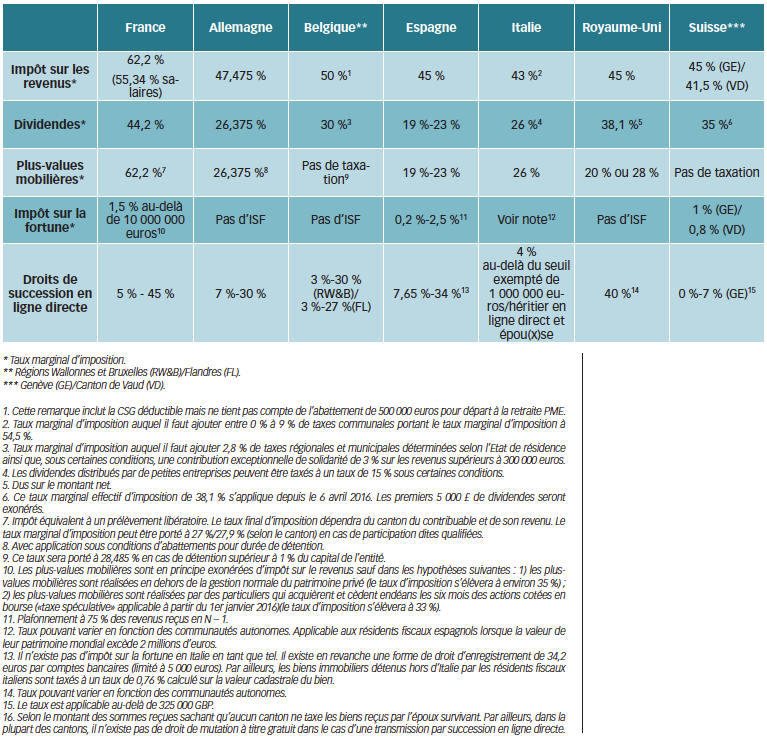

En effet, la France conserve encore et toujours sa place d’Etat ayant le plus fort taux d’imposition sur les revenus du patrimoine parmi ceux étudiés dans notre panel (i.e. 62 % ce qui inclut l’impôt sur le revenu au taux marginal de 45 %, les prélèvements sociaux au taux de 15,5 % ainsi que la contribution exceptionnelle sur les hauts revenus aux taux de 3 % et 4 % déterminée selon le montant du revenu fiscal de référence du contribuable et sa situation maritale).

L’illustration la plus frappante reste celle de la charge fiscale pesant sur les redevables résidents fiscaux français au titre de l’imposition des plus-values de cession de valeurs mobilières ou assimilées. Aligné sur le barème progressif de l’impôt sur le revenu, le taux marginal d’imposition atteint 62 % soit une imposition marginale beaucoup plus significative qu’au Royaume-Uni (28 %) ou qu’en Italie (26 %) par exemple.

Ce taux marginal français doit néanmoins être tempéré par les systèmes d’abattements pour durée de détention qui entraînent un abaissement significatif du taux marginal d’imposition ; à titre d’exemple, des plus-values de cessions de titres détenus depuis plus de huit ans seront imposées à un taux maximal de 32,8 % voire 23,8 % en cas d’application de l’abattement renforcé1.

Malgré ce constat certaines nouveautés, applicables depuis le 1er janvier 2017, qui alourdissent la fiscalité existante ne peuvent être ignorées.

La première est relative à l’imposition des dividendes en Belgique. En effet le précompte mobilier, après avoir été porté de 25 % à 27 % l’an passé, est désormais fixé à 30 %.

La seconde, non négligeable, est la reconduction par le gouvernement espagnol de l’impuesto sobre el patrimonio (i.e. impôt sur la fortune) au titre de l’année 2017, régime dérogatoire qui avait été initialement instauré de façon temporaire pour les années 2011 et 2012 et qui a été prorogé depuis lors.

A l’inverse des commentaires précédents, certains Etats tirent profit de la fiscalité de plus en plus lourde sur les revenus du patrimoine et du capital en instaurant des régimes fiscaux favorables aux nouveaux résidents.

L’Italie comme de nombreux autres Etats auparavant (i.e. tous les Etats dont la fiscalité est étudiée dans cet article à l’exception de l’Allemagne) a mis en place un régime d’imposition attractif ouvert aux nouveaux résidents italiens possédant un patrimoine conséquent. Ce régime, octroyé sur demande préalable formulée auprès de l’administration fiscale italienne, prévoit des mesures favorables à la fois en matière d’impôt sur le revenu ainsi qu’en matière de succession et de donation.

Comme évoqué ci-avant, la France possède depuis la loi de finances rectificative pour 2003 un régime d’allégement de la fiscalité en matière d’impôt sur le revenu lié à l’installation en France des salariés et dirigeants. Le bénéfice de ce régime dit des «impatriés» a été étendu par la loi de finances pour 2017 de cinq à huit années suivant celle de la prise de fonction, renforçant ainsi l’attractivité de notre territoire.

Force est de constater que, même si l’on note des évolutions allant dans le sens d’un durcissement de la fiscalité des personnes physiques au sein de certains Etats membres de l’UE, la France demeure en tête des Etats ayant en taux marginal la pression fiscale la plus importante en matière de fiscalité des ménages.