Les échanges commerciaux entre la France et l’Inde ont considérablement augmenté au cours des quinze dernières années. Ils s’élèvent à 1,66 milliard d’euros en janvier-février 2017, ce qui représente une augmentation de 38 % par rapport à la même période l’année précédente, tandis que les exportations indiennes vers la France ont augmenté de 13,74 %.

Par Sabine Wahl, associée, principal, spécialisée en prix de transfert, PwC India ; Myriam Elle, avocat directeur, spécialisée en prix de transfert, PwC Société d’Avocats ; et le concours de Meenu Wadhaw et Prerna Arora, PwC India

Aujourd’hui, plus de 1 000 entreprises françaises de divers secteurs opèrent en Inde, y emploient une population active d’environ 3 millions de personnes1, et y réalisent un chiffre d’affaires de plus de 20 milliards de dollars américains. Le chiffre d’affaires réalisé par les entreprises françaises en Inde devrait augmenter de plus d’un milliard d’euros par an au cours des prochaines années. Ainsi, la France se positionne comme le neuvième investisseur étranger en Inde.

En outre, selon le rapport annuel réalisé par «Business France» pour l’année 2016, plus de 150 entreprises indiennes opèrent en France, et y emploient plus de 7 000 personnes. Selon l’étude, l’Inde était le 30e investisseur étranger en France en 2016, avec un IDE cumulé de 188 millions d’euros (sur la base des statistiques fournies par la Banque centrale française au 31 décembre 2014)2.

L’environnement fiscal en Inde

Afin de réduire les contentieux et d’assurer une certaine sécurité fiscale aux contribuables dans le domaine des prix de transfert dans un contexte où ces derniers ont constitué une préoccupation majeure pour les entreprises multinationales («EMN») implantées en Inde3, les accords préalables en matière de prix («APP») ont été introduits en Inde en juillet 2012. Un APP pouvait être de trois types : unilatéral, bilatéral ou multilatéral.

Il a été reconnu, tant à l’échelle nationale qu’à l’échelle internationale, que le programme d’APP indien a réussi à aborder les problématiques complexes en matière de prix de transfert de manière juste et transparente. Les autorités fiscales indiennes mentionnent que «l’avancement du programme sur les APP renforce l’engagement du gouvernement à promouvoir un régime fiscal plus conciliant».

Les APP ont conduit à une situation gagnant-gagnant pour les deux parties, dans la mesure où le gouvernement indien s’est montré prêt à discuter, à débattre et à aborder de manière proactive les sujets prix de transfert pour résoudre les litiges.

Au cours de la mise en place des APP, les autorités ont adopté une approche positive pour présenter un aperçu des démarches à suivre dans le cadre des APP, aussi bien d’un point de vue pratique qu’en termes de procédure. Depuis le lancement du programme des APP, l’expérience générale a été globalement positive, pour la plus grande satisfaction des contribuables. Le manque de sécurité et de prévisibilité du processus de contentieux en droit fiscal interne a fait du programme APP une option attrayante pour gérer en amont les litiges en matière de prix de transfert. En outre, les APP bilatéraux permettent l’élimination totale de la double imposition, alors que les résultats des APP unilatéraux se limitent à un ajustement du point de vue indien.

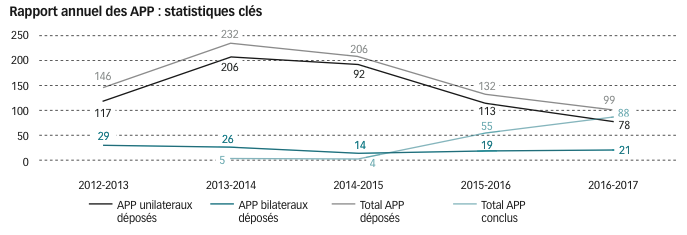

Afin de saisir les aspects statistiques et qualitatifs du programme APP indien, les autorités fiscales indiennes ont publié le tout premier rapport annuel des APP condensant en un seul document la performance des cinq premières années du programme (du 1er juillet 2012 au 31 mars 2017). Les statistiques clés du rapport annuel des APP sont présentées dans le graphique ci-dessous.

Parmi les 815 demandes d’APP déposées jusqu’en mars 2017, 688 demandes concernaient des APP unilatéraux, et les 127 restantes (à l’origine 1094) étaient relatives à des APP bilatéraux.

Sur l’ensemble des demandes déposées, l’Inde a pu conclure 141 APP unilatéraux à l’issue de 29 mois de traitement des demandes en moyenne, et 11 APP bilatéraux (6 avec le Royaume-Uni et 5 avec le Japon) après un délai moyen de traitement des demandes de 39 mois.

Initialement, le nombre de demandes d’APP bilatéraux était plus réduit. Ce n’est qu’à partir de février 2016, avec l’ouverture du programme des APP bilatéraux entre l’Inde et les Etats-Unis, que le nombre de demandes d’APP bilatéraux a augmenté. En outre, environ 18 demandes d’APP unilatéraux ont été converties en demandes d’APP bilatéraux.

L’APP bilatéral entre la France et l’Inde

En 1994, la France et l’Inde ont conclu une convention visant à éviter la double imposition et à prévenir l’évasion fiscale en matière d’impôts sur le revenu et sur le capital (le «Traité»). Mais en l’absence de l’article 9, paragraphe 2, le Traité ne permettait pas la conclusion d’APP bilatéraux pour anticiper et éviter les cas de double imposition en matière de prix de transfert5, laissant le contribuable dépourvu de tout recours pour alléger la double imposition issue d’ajustements en matière de prix de transfert.

Cette question a été réglée le 7 juin 2017, lors de la signature par la France et l’Inde de la Convention multilatérale pour la mise en œuvre des mesures relatives aux conventions fiscales pour prévenir l’érosion de la base d’imposition et le transfert de bénéfices («instrument multilatéral» ou «IM»). L’IM ouvre ainsi la porte aux procédures amiables et aux APP bilatéraux pour résoudre les différends entre l’Inde et la France en matière de prix de transfert.

En effet, la possibilité de recourir à la procédure amiable et aux APP bilatéraux découle de l’article 2 lu avec l’article 17 de l’IM, qui renvoie à l’article 2 du BEPS relatif à l’IM, selon lequel i) l’IM couvre les traités respectifs de l’Inde et de la France, et ii) ces deux pays n’ont formulé aucune réserve en vertu de l’article 17 qui se rapporte à l’ajustement corrélatif. Par conséquent, l’IM ouvre effectivement la voie aux APP bilatéraux. Cette étape est encourageante car elle a pour objectif d’assurer au contribuable la sécurité fiscale après une phase de discussion et un accord entre les autorités compétentes des deux pays concernés.

1. in.ambafrance.org/Indo-French-relations-12465.

2. www.ambinde.fr/economic-and-commerce/india-france-relations/india-france-commercial-relations.

3. Les ajustements en matière de prix de transfert s’élevaient à 8,5 milliards de roupies indiennes (environ 112 millions d’euros) pour le cycle d’audit achevé en mars 2016.

4. 18 APP unilatéraux qui ont été convertis en APP bilatéraux.

5. A ce jour, l’autorité compétente indienne a traité un nombre limité de procédures amiables impliquant des transactions avec la France, résultant de redressements fiscaux notifiés côté indien et concluant à des accords sans ajustement corrélatif.