Actions

Quadrator

Quadrator est un fonds de stock picking exposé aux petites et moyennes valeurs de la zone euro, éligible au PEA.

Pourquoi investir dans ce fonds ?

Pour Olivier de Royère, qui co-gère le fonds avec Marion Casal, «cette classe d’actifs présente un certain nombre d’avantages structurels, qui lui permettent de performer sur le long terme : des équipes dirigeantes engagées (elles détiennent souvent une part significative du capital), des rythmes de croissance supérieurs à ceux des grandes capitalisations (sur dix ans, le résultat d’exploitation des entreprises composant l’Euro Stoxx Small a été multiplié par 3,5, à comparer à 2,5 pour les grandes valeurs) et des positions de leaders mondiaux. Par ailleurs, on constate une moindre efficience de ce segment de la cote, car les analystes qui suivent ce type de valeurs sont peu nombreux. Il y a donc là un gisement de valeur ajoutée pour les gérants stock pickers, qui rencontrent régulièrement les dirigeants de ces sociétés et qui connaissent bien leurs business models».

Considérant que la croissance des profits est une condition de la performance à long terme, le fonds investit dans des entreprises qui bénéficient de grandes thématiques porteuses comme la santé et le bien-être, la transition climatique ou encore l’essor du numérique et l’industrie 4.0.

Quadrator permet de tirer parti de la dynamique de ces valeurs sans pour autant s’exposer à un risque de liquidité. De fait, le fonds n’investit pas dans les capitalisations boursières inférieures à 300 millions d’euros, et la capitalisation médiane ressort à 2,6 milliards.

Le processus d’investissement

Le fonds Quadrator est géré de manière collégiale, ce qui constitue la marque de fabrique de Montpensier Finance. «Cette organisation nous permet de balayer un champ d’investissement plus large et de confronter nos idées d’investissement respectives», justifie Olivier de Royère.

Le processus d’investissement suit une méthode propre mise au point par la société de gestion. Pour filtrer l’univers d’investissement – très large, puisqu’il compte environ 2 200 valeurs – et opérer son stock picking, l’équipe de gestion s’appuie sur un outil de screening quantitatif qui classe les entreprises sur la base de trois critères : leur croissance, leur valorisation et la visibilité qu’elles offrent. Plusieurs indicateurs financiers sont retenus pour chacun de ces trois critères. En parallèle, les gérants conduisent un travail d’analyse financière classique, notamment en établissant des projections de résultats et de génération de cash-flows. Pour chaque valeur est défini un objectif de cours, suivi en permanence de manière dynamique.

Le fonds a un biais sur les valeurs de croissance visible, qui représentent environ les deux tiers du portefeuille. «Il s’agit de sociétés intervenant dans des secteurs d’activité à forte visibilité, peu ou pas dépendants du cycle économique, comme la santé (à travers notamment le groupe italien Recordati, doté d’un business model très diversifié) ou les call centers, qui bénéficient de la tendance de fond à l’externalisation, précise Olivier de Royère. Sur le long terme, ces valeurs sont les plus performantes et les moins volatiles.» Les gérants investissent également, de manière complémentaire, dans des dossiers «value». Une condition, toutefois, pour s’intéresser à ces titres exagérément malmenés : qu’ils bénéficient de catalyseurs leur permettant de corriger assez rapidement les anomalies de marché. «Il peut s’agir de sociétés dont l’activité est à la base plutôt cyclique, mais qui bénéficient d’éléments de soutien venant accélérer leur croissance, indique Olivier de Royère. Par exemple, les fabricants de chariots élévateurs profitent de l’essor du e-commerce et de l’automatisation des entrepôts.»

Le portefeuille compte environ 60 lignes. Compte tenu de la volatilité des valeurs moyennes prises individuellement et pour respecter les contraintes de liquidités très strictes, aucune position ne représente plus de 5 % de l’actif.

La société de gestion

Montpensier Finance est une société de gestion indépendante française, développée depuis 2004 par une équipe reconnue, présidée par Guillaume Dard et renforcée par de nombreux talents au cours des dernières années. Les actifs sous gestion sont autour de 2 milliards d’euros.

Les équipes développent une triple expertise de gestion : actions européennes, obligations convertibles et multi-asset. Suivant la conviction selon laquelle «la performance naît de l’alliance du talent et de la méthode», les fonds sont gérés de façon collégiale par des équipes expérimentées selon des méthodes propriétaires intégrant des critères ESG.

Les convictions de l’équipe de gestion

L’équipe de gestion

Fort de dix-sept ans d’expertise en gestion, Olivier de Royère a rejoint le comité de gestion de Montpensier Finance en juillet 2016. Spécialiste des valeurs moyennes et adepte du stock picking, il copilote le fonds Quadrator et intervient dans la gestion collégiale des autres fonds. Il était auparavant responsable de la gestion actions France chez Cogefi Gestion et avait en charge le fonds Prospective, plusieurs fois récompensé.

Marion Casal a, quant à elle, neuf ans d’expérience dans la gestion d’actifs en tant que gérante de fonds de petites et moyennes capitalisations et analyste financière. Elle a rejoint la société Montpensier Finance en février 2016, où elle copilote avec Olivier de Royère le fonds Quadrator.

Les valeurs moyennes restent-elles attrayantes ?

Au-delà de la baisse des prévisions des grands organismes, qui reflète essentiellement le passé, les indicateurs économiques avancés pointent vers une stabilisation, voire un léger rebond, en Europe et en Chine après une dégradation continue en 2018. Il existe un certain nombre de risques résiduels sur les négociations commerciales entre les Etats-Unis et la Chine, malgré des paroles apaisantes, alors qu’aucun scénario ne peut être écarté sur le Brexit.

Après le rebond (un peu trop rapide ?) enregistré par les marchés boursiers depuis le début de l’année, on ne peut exclure des phases de consolidation, notamment en cas de révision en baisse des attentes de croissance des bénéfices. Ceux-ci sont attendus en progression de 9 % pour l’Euro Stoxx, ce qui peut sembler un peu ambitieux au regard des données macroéconomiques. Néanmoins, les niveaux de valorisation des actions sont actuellement en bas de fourchette : le PER de l’Euro Stoxx est de 13,1 fois. Les valeurs moyennes sont un peu plus chères au vu de leur croissance plus forte, mais leur prime de risque ressort à 5,6 % contre 3,9 % en moyenne de long terme. Cet indicateur montre que, compte tenu du niveau des taux longs, l’investissement dans les actions reste le seul qui soit attrayant à moyen terme.

Ce contexte vous a-t-il amenés à revoir la composition du fonds ?

Il n’y a pas eu de réorientation fondamentale du portefeuille, qui conserve son biais sur les valeurs de croissance visible, complété par des opportunités «value» à condition qu’elles soient positionnées sur des thématiques leur permettant d’afficher une croissance des résultats à long terme. Nous n’avons pas souhaité nous orienter massivement vers des secteurs «value» sans potentiel de croissance, comme les télécoms ou la distribution alimentaire, qui avaient bien résisté fin 2018 mais souffrent depuis le début de l’année. Simplement, nous avons vendu les plus petites capitalisations boursières au profit de positions plus liquides, considérant que cela nous permettrait d’être plus manœuvrants dans un marché volatil. Nous avons une position de trésorerie un peu au-dessus de notre moyenne long terme, sans excès.

Justement, sur quels dossiers «value» êtes-vous actuellement positionnés ?

Deux secteurs nous semblent attrayants dans cette optique : l’industrie et la consommation discrétionnaire. Les valeurs industrielles ont souffert l’an dernier en raison des craintes de ralentissement économique – en liaison avec la guerre commerciale entre les Etats-Unis et la Chine – et du renchérissement de certaines matières premières. Pour autant, les résultats annuels ont été corrects. Les multiples de valorisation, très bas, offrent donc des opportunités d’achat. On citera l’Allemand Wacker Neuson, fabricant d’engins de chantiers qui, malgré une croissance de 20 % des bénéfices en 2018, était tombé sur un multiple 9,5 fois avant son rebond récent amplifié par des résultats de grande qualité. Les valeurs de consommation discrétionnaire ont elles aussi beaucoup baissé l’an passé (tensions inflationnistes avec la montée du prix du pétrole, tensions sociales, météo). Néanmoins, nous estimons que les conditions d’un rebond de la consommation sont en place au vu du repli du Brent et de mesures de soutien à la consommation. Nous nous intéressons notamment au groupe de prêt-à-porter français SMCP, qui bénéficie d’un positionnement de luxe abordable et de son développement en Chine où ses produits sont appréciés.

Propriétés du fonds

- Code ISIN : part IC : FR0010482984

- Forme juridique : sicav Ucits V

- Société de gestion : Montpensier Finance

- Gérants : Marion Casal et Olivier de Royère

- Indicateur de référence : Euro Stoxx Small Net Return

- Fonds : Quadrator

- Date de lancement : 16 juillet 2007

- Encours sous gestion au 15 mars 2019 : 182,5 millions d'euros

Investisseurs

- Profil investisseur : tout souscripteur

- Durée de placement recommandée : supérieur à cinq ans

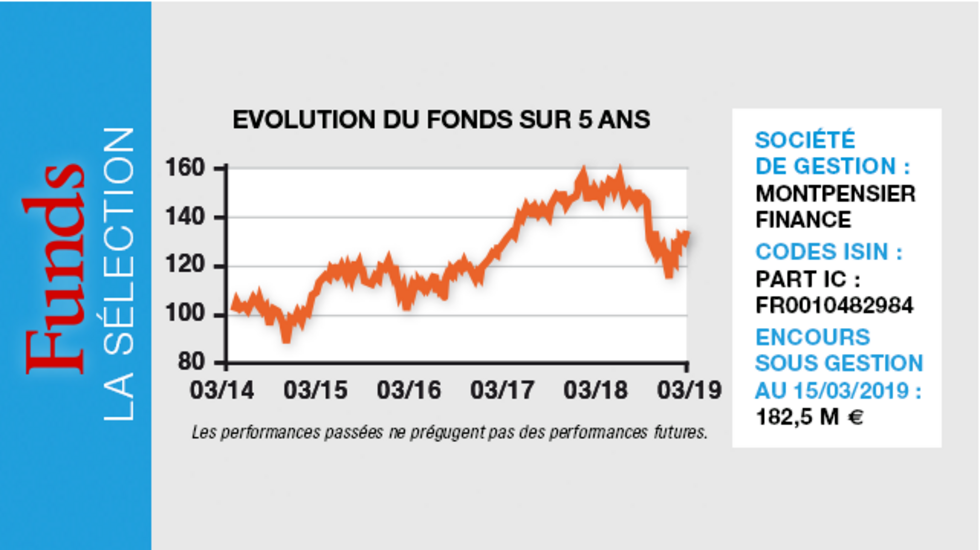

Performance au 15 mars 2019

- Objectif de performance : L'objectif de gestion de la sicav est la recherche d'une performance nette de frais de gestion, sur la durée de placement recommandée de cinq ans, supérieure à l'indice Euro Stoxx Small Net Return (SCXT) calculé dividendes réinvestis, au travers de la sélection d'actions, stock picking, sur les marchés de la zone euro ; en dehors de toute allocation sectorielle ou géographique prédéfinie, via une méthode privilégiant la recherche de la qualité intrinsèque des titres.

- Perf. YTD : + 14,81 %

? 1 an : - 10,41 %

? 3 ans : + 20,57 %

? 5 ans : + 34,41 % - Depuis la création du fonds : + 39,26 %

Les performances passées ne préjugent pas des performances futures.

* Indice de référence : la performance de la Sicav est comparée à la performance de l'indice EuroStoxx Dividendes Nets Réinvestis (SXXT) jusqu'au 29 décembre 2017 puis à l'indice EuroStoxx Small Dividendes Nets Réinvestis (SCXT).

Frais

- Frais de gestion courants : 1,71 % en 2018

- Frais de souscription : 4 % max.

- Commission de surperformance : 20 % TTC de la performance de la sicav au-delà de la performance de l'indice de référence, l'Euro Stoxx Small Net Return

- Frais de rachat : 1 % max.

Risques

6 sur une échelle de 1 à 7 (selon DICI)

- Risque lié à la gestion discrétionnaire

- Risque de perte en capital

- Risque actions

- Risque lié aux investissements en titres de petites capitalisations (small caps)