Depuis qu’elle a annoncé son intention de racheter dès cet été des obligations corporates notées investment grade, la BCE a redynamisé le marché du crédit. Mais les investisseurs s’inquiètent des répercussions de son intervention sur les primes de risque et sur la liquidité des marchés obligataires.

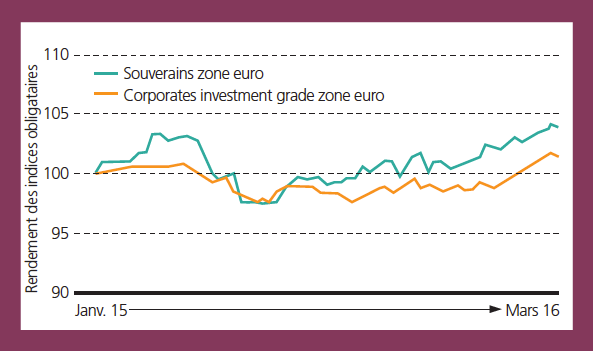

La Banque centrale européenne a provoqué une petite révolution sur le marché obligataire. Le 10 mars dernier, elle a en effet annoncé son intention d’étendre son programme de rachats d’actifs aux obligations d’entreprises non financières à partir de juin ! Cette initiative, baptisée CSPP (ou Corporate Sector Purchase Program), s’inscrit dans un ensemble de mesures d’assouplissement monétaire lancé depuis un an. La BCE rachète en effet, depuis mars 2015, 60 milliards d’euros de titres (obligations souveraines, parapubliques et supranationales, obligations sécurisées, produits titrisés de type ABS) sur les marchés chaque mois. Si, depuis peu, son enveloppe a été augmentée de 20 milliards d’euros pour atteindre 80 milliards d’euros, la nouveauté tient surtout au fait que la BCE va désormais consacrer une part de cette dernière à un pan du marché du crédit en visant les obligations corporates notées «investment grade». Son président, Mario Draghi, a pour l’instant peu détaillé les modalités de ce nouveau programme qui ne devrait toutefois concerner que les obligations émises par des émetteurs domiciliés en zone euro. Mais d’ores et déjà les estimations vont bon train sur le montant de ce dernier. Pour Amundi, la BCE devrait investir entre 3 et 4 milliards d’euros chaque mois, sur un marché total des obligations d’émetteurs non financiers européens évalué à 665 milliards d’euros. D’autres gérants antic...