Ces dernières semaines, les émetteurs corporate ont bénéficié de conditions de financement encore plus favorables qu’avant sur le marché obligataire euro. Certains ont ainsi réussi à assortir leurs émissions de rendements négatifs ou à lever des fonds à 100 ans. Si cette situation est problématique pour les investisseurs, les perspectives restent en revanche, grâce à la relance du QE par la BCE, très porteuses pour les émetteurs.

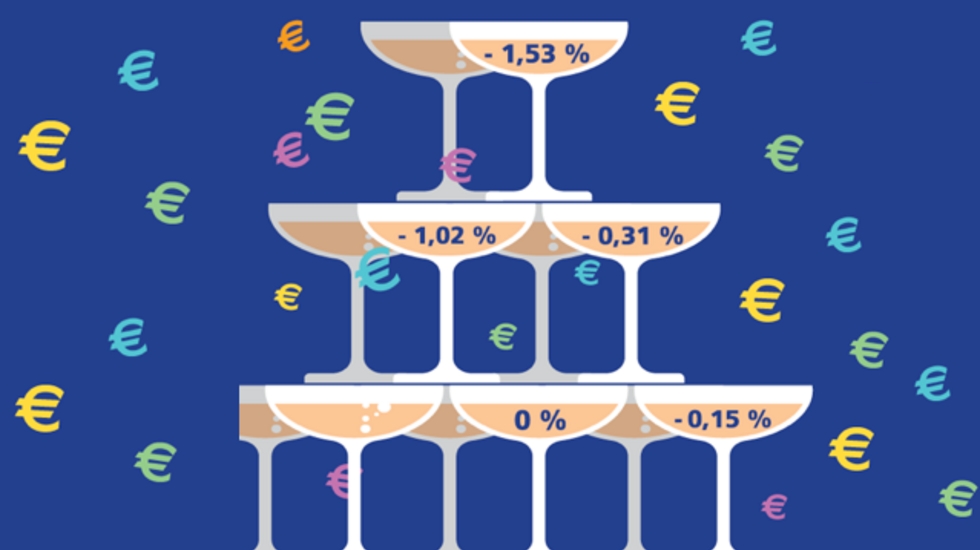

«Exceptionnelles», «inédites», «historiques». Les banquiers ne manquent pas d’épithètes fortes pour qualifier les conditions dont ont bénéficié, ces dernières semaines, plusieurs émetteurs corporate sur le marché obligataire euro. Alors qu’Orange et Engie ont émis, fin août et début septembre, des tranches de 750 millions d’euros assorties de coupons fixes nuls et de rendements négatifs, l’énergéticien allemand E.ON a écoulé dans le même temps une tranche de 750 millions d’euros de green bond assortie d’un coupon 0 % et d’un rendement de - 0,15 %.

«Depuis le 27 août, environ 6 milliards d’euros ont été empruntés par le biais d’émissions obligataires à taux fixes libellées en euros affichant des rendements négatifs», indique Xavier Beurtheret, responsable corporate DCM origination pour la France et le Benelux chez Crédit Agricole CIB.

Quoique son ampleur récente soit inédite, le phénomène, en tant que tel, n’est pas nouveau. En 2017, déjà, Veolia, Daimler et SCA Hygiène avaient émis des obligations à taux zéro avec rendement négatif, suivies l’année suivante par Sanofi puis, au printemps dernier, par LVMH et Thalès. Mais c’est bien la première fois que de telles modalités sont négociées dans le cadre de maturités non plus «courtes» mais «moyennes». «Là où ces entreprises avaient émis à 2 ou 3 ans, Orange et Engie ont repoussé la limite à respectivement 7 ans et 7 ans et demi, et Siemens et E.ON à cinq ans, souligne Stéphanie Besse, responsable mondial corporate DCM au sein de...