Bien qu’il s’affiche en retrait tant en valeur qu’en volume par rapport à l’an dernier, le marché français des fusions-acquisitions a confirmé sa bonne tenue en 2018. Grands groupes et entreprises de taille intermédiaire se sont montrés actifs, notamment sur le front des opérations transfrontalières. L’heure est donc à l’optimisme chez les banquiers d’affaires, même si la fébrilité actuelle des marchés actions et l’augmentation des taux d’intérêt européens attendue pour 2019 pourraient affecter certaines transactions.

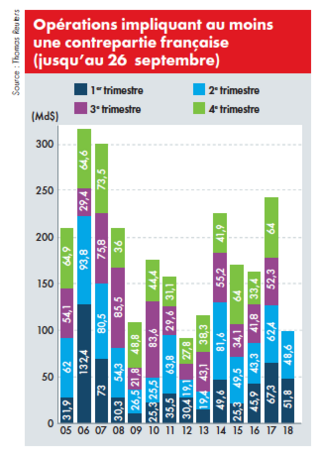

Annoncée la semaine dernière, l’acquisition de Ouibus par le spécialiste de la mobilité Blablacar est venue confirmer la bonne tenue du marché français des fusions-acquisitions en 2018. Certes, le bilan peut sembler contrasté de prime abord puisque, selon Dealogic, le montant global des opérations impliquant au moins une contrepartie française, acquéreuse ou cible, s’établissait fin octobre à 164 milliards d’euros, en baisse de 11,6 % sur un an, et leur nombre à 1 525, en repli de près de 30 % en glissement annuel. Mais cette perte de vitesse s’explique en partie par un effet de base défavorable. «Le différentiel en valeur d’une année à l’autre doit être relativisé, car il est essentiellement justifié par la survenance, en 2017, de deux jumbo deals de plus de 20 milliards d’euros, à savoir le rapprochement d’Essilor et de Luxottica et le rachat par Unibail de l’australien Westfield», confirme Xavier Bindel, managing director, head of investment banking France chez J.P. Morgan.

Dans la continuité de l’an dernier, l’ensemble des segments du marché M&A ont été actifs depuis janvier, à commencer par l’«upper market», qui concerne les transactions supérieures à un demi-milliard d’euros. Ainsi, 64 rapprochements transfrontaliers et domestiques de plus de 500 millions d’euros ont été conclus à date, pour un montant global de 124 milliards d’euros. Une performance qui, si elle ne devrait pas dépasser celle de l'an dernier – 73 deals pour une valeur de 199 milliards d’euros –,...